El nuevo activo de refugio de las criptomonedas

Comentario del Mercado

Bitcoin ha caído aproximadamente un -63% en lo que va de año, y Ethereum un -67%. Otros criptoactivos han experimentado pérdidas aún más graves. Históricamente, cada vez que los mercados de criptomonedas se desplomaron, como en 2018 y 2020, la participación de Bitcoin en la capitalización total del mercado de criptomonedas aumentaba. Esto fue visto como el equivalente del efecto de "huir a un lugar seguro" en cripto. Los inversionistas acudían en masa al activo más seguro y líquido en tiempos de incertidumbre.

Sin embargo, como se puede ver en el gráfico anterior, este mercado bajista ha sido diferente, en el sentido de que el dominio de Bitcoin se ha aplanado cerca de los mínimos, mientras que todos los precios de los criptoactivos han estado bajo presión.

Así que surge la pregunta: ¿qué están guardando los inversionistas en este entorno? La respuesta es: stablecoins.

A principios de año, la oferta en circulación de stablecoins USDC y Tether en Ethereum era de USD 77.830 millones; hoy, las mismas stablecoins representan una oferta en circulación de 72.380 millones. Esto supone un descenso de apenas el 7% en el año.

Esto significa que, a pesar de que la capitalización total del mercado de criptoactivos cayó en más de un 60%, desde los USD 2 billones de principios de año hasta los USD 815.000 millones actuales, la oferta total de stablecoins se ha mantenido por encima de los USD 70.000 millones. Esto, a su vez, ha aumentado el porcentaje de stablecoins en relación con la capitalización total del mercado de criptoactivos.

El siguiente gráfico compara la capitalización de mercado relativa de Bitcoin, Ethereum, USDC y USDT frente a la capitalización de mercado de todos los criptoactivos, lo que también se define como "dominancia".

El gráfico habla por sí solo. Como se desprende del gráfico (y de los datos), las stablecoins representan una porción cada vez mayor del pastel total de criptoactivos.

Esto puede confundir a los inversionistas norteamericanos y europeos. Pueden preguntarse "pero, ¿por qué mantener stablecoins, cuando puedo simplemente mantener dólares en mi banco o ponerlos en un fondo del mercado monetario?"

La respuesta es que la mayoría de la gente de todo el mundo no puede guardar libremente dólares estadounidenses en un lugar o formato en el que pueda confiar, ni tiene acceso a bonos del Tesoro de los EE.UU. No confían en sus bancos locales, y guardar dólares estadounidenses en efectivo puede ser un lastre en el mundo en desarrollo: pueden ser confiscados fácilmente, y existe un gran riesgo de fraude y billetes falsos. También hay que tener en cuenta que el efectivo estadounidense no es muy útil hoy en día, ya que no se puede utilizar para pagar nada en línea, ni se puede depositar en una entidad local para realizar transacciones o ganar intereses.

Por lo tanto, la respuesta a la pregunta de quién tiene en su poder estas stablecoins es, con toda probabilidad, "¡el resto del mundo que no tiene dólares estadounidenses!".

Los beneficios de las stablecoins para el mundo en desarrollo son claros como el agua. Las stablecoins pueden utilizarse en plataformas como Ledn, para ganar intereses o recibir desembolsos de préstamos. Las stablecoins pueden convertirse fácilmente a dólares estadounidenses o a la moneda local. No son tan volátiles como Bitcoin, y cada vez surgen más opciones para pagar en línea con stablecoins. Con el tiempo, los clientes podrán pagar con stablecoins en cualquier lugar donde se acepte una tarjeta de crédito. El inconveniente de las stablecoins, la complejidad de uso y las comisiones, probablemente desaparecerá en poco tiempo.

Se trata de una tendencia que esperamos que continúe a medida que el mundo, sediento de dólares, siga conociendo las stablecoins. Paralelamente, las empresas seguirán trabajando para que las stablecoins sean más accesibles a las masas. Ambas tendencias convergerán en una explosión cámbrica de soluciones que beneficiará sobre todo a los mercados en desarrollo.

Siguiendo con las stablecoins, Circle, el operador detrás de USDC, anunció ayer que cancelaba sus planes de cotizar en el mercado de valores estadounidense a través de su propuesta de transacción SPAC.

Este anuncio tiene sentido dadas las actuales condiciones del mercado. En términos sencillos, la cotización de una SPAC es un proceso por el que una empresa privada que no cotiza en los mercados públicos se fusiona con una sociedad instrumental que cotiza en los mercados públicos pero no tiene actividad en marcha.

Es un proceso que tiene sentido cuando una empresa en un sector particularmente "caliente" (como el cripto el año pasado), quiere capitalizar el interés de los inversionistas y las buenas condiciones del mercado (como el año pasado). Para ponerlo en contexto, Circle anunció sus planes de cotizar a través de una SPAC en mayo del año pasado, cuando las condiciones eran mucho mejores tanto en los mercados de criptomonedas como en los mercados de capitales. Ahora mismo, ambos mercados están bajo mucha presión. En el contexto actual del mercado, no tiene mucho sentido que Circle, o cualquiera, cotice a través de una SPAC.

Otra noticia que pasó generalmente desapercibida durante el fin de semana fue el hecho de que Genesis Capital está negociando con 2 acreedores que suman un total de USD 1.800 millones en reclamaciones.

Aunque no es sorprendente, la noticia pone de relieve que está aumentando la presión sobre el equipo de Genesis para que encuentre una solución para sus acreedores.

Como mencionamos en la edición de la semana pasada, cualquier resolución sobre el caso de Genesis Capital moverá los mercados sea cual sea. Un resultado positivo, es decir, la reestructuración de la deuda y la reapertura de los retiros, sería favorable para los precios. Por el contrario, un resultado negativo ejercería una presión de venta adicional sobre el bitcoin y los criptoactivos en general. Mantente atento a este titular en las próximas semanas.

S&P 500

Los mercados capitales se dispararon más de un +3% el pasado miércoles tras el discurso de Jerome Powell. Durante su intervención, Powell dio más pistas de que la Fed se prepara para subir las tasas "solo" 50 puntos básicos cuando se reúna la próxima semana. La reacción del mercado fue confusa para muchos, incluido Mohamed El-Erian, que destacó el reto de comunicación al que se enfrenta la Fed. Cada vez que la Reserva Federal insinúa que va a levantar el pie del freno, independientemente del contexto, los mercados se recuperan. La subida de los mercados dificulta mucho el cumplimiento de los objetivos de inflación de la Reserva Federal.

La realidad es que las condiciones económicas se están deteriorando y las reacciones del mercado a la Fed se deben sobre todo a los "espíritus animales". La "Fed Put" se ha programado en la mente de los inversionistas a lo largo de los años, y está resultando difícil romper con ella. Basándose en las reacciones a su más reciente discurso, los inversionistas deberían esperar que la Fed acompañe su decisión de subir 50 puntos básicos la próxima semana con comentarios muy aleccionadores para los mercados.

En términos sencillos, la Reserva Federal está diciendo "Estamos subiendo las tasas de interés, eso no debería ser motivo de celebración", y el mercado está respondiendo diciendo "Qué bien!, vamos a relajar las condiciones financieras y empezar esta fiesta de nuevo".

Pero los datos coinciden con el Sr. Powell, en que hay poco que celebrar en los mercados en este momento. He aquí algunos ejemplos:

El gráfico anterior muestra el deterioro del mercado inmobiliario estadounidense durante los anteriores ciclos de subidas de tasas de interés. Como muestra la línea 2022 en rojo, la caída de las ventas de viviendas unifamiliares existentes durante este ciclo ha sido la mayor de la historia, por un gran margen.

Aunque los precios medios no han caído drásticamente, sólo un 3% del máximo alcanzado en junio, indican un cambio de tendencia. San Francisco, por ejemplo, ha visto caer los precios en dos dígitos. El rápido deterioro ha hecho que algunos inversionistas tomen medidas, y ha dado lugar al siguiente titular:

Blackstone, uno de los mayores gestores de activos del mundo, ha puesto en pausa los reembolsos, o retiros de su fondo inmobiliario estadounidense de USD 125.000 millones. Después de recibir una oleada de solicitudes de reembolso, el fondo ha activado su límite de reembolso trimestral, y ahora los inversionistas no pueden reembolsar sus acciones hasta el próximo trimestre. De hecho, muchos inversionistas que tienen posiciones largas en el sector inmobiliario estadounidense están corriendo hacia la puerta de salida.

Como hemos mencionado en ediciones anteriores, mientras las tasas de interés sigan subiendo y se mantengan elevadas, los mercados deberían seguir bajo presión a medida que se drena liquidez del sistema hacia los bonos del Tesoro estadounidense.

El posicionamiento de los inversionistas en el mercado del Tesoro estadounidense, especialmente en el bono a 10 años, también es coherente con esta opinión.

Como se aprecia en el gráfico, los inversionistas siguen estando cortos en el bono a 10 años. Traducción: esperan que las tasas sigan subiendo, con la consiguiente caída del valor nominal del bono.

Si las tasas siguen altas hasta que la inflación vuelva al rango del 2-3%, la pregunta importante pasa a ser: "¿cuándo se reducirá la inflación?". Para obtener algunas pistas, veamos el siguiente gráfico:

La inflación de bienes en EE.UU. está estrechamente correlacionada con el índice de mercancías en contenedores de Shanghái. Como también podemos ver en el gráfico, los contenedores para mayo de 2023 vuelven a estar dentro de los precios históricos. Esto no quiere decir que en mayo de 2023 la inflación ya no vaya a ser un problema, pero es un buen indicador de que los precios están evolucionando en la dirección correcta que desea la Reserva Federal. También encaja bien con la opinión de que las "tasas de interés máximas" se alcanzarán en el primer trimestre de 2023, y los mercados tendrán un factor desfavorable menos con el que lidiar durante el resto del año.

Oro

El precio del oro ha seguido rondando los 1.750 USD/oz. Como hemos señalado en ediciones anteriores, el apetito de los bancos centrales por el oro ha seguido siendo noticia.

El reciente artículo de The Economist se hace eco de lo que hemos venido escribiendo en las últimas semanas. Los bancos centrales se están abasteciendo de oro después de haber visto las posibles consecuencias de poseer deuda de otros países.

Hay un par de tendencias que están impulsando este comportamiento: a) el oro es "resistente a las sanciones" en comparación con los bonos del Tesoro de EE.UU. u otros bonos del Estado, y b) el precio actual ofrece una atractiva relación riesgo/rentabilidad, ya que el oro sólo ha bajado un 3% este año en dólares estadounidenses.

Esta tendencia está bien preparada para continuar, especialmente teniendo en cuenta que la Reserva Federal se está acercando a su "tasa de interés máxima" y que la inflación tenderá a volver a los niveles objetivo de la Reserva Federal en unos meses. Una vez que las tasas de interés dejen de subir y la inflación vuelva a situarse en su rango, los precios del oro deberían beneficiarse.

DeFi

Ha sido otra semana relativamente tranquila en el país de las DeFi. Uno de los titulares más relevantes lo protagonizó Larry Fink, consejero delegado de Blackrock. El Sr. Fink dijo que cree que la próxima generación de finanzas será "tokenizada" utilizando la tecnología blockchain.

Para poner en contexto, Blackrock gestiona alrededor de USD 8 billones y firmó un acuerdo con Coinbase a principios de este año para proporcionar a sus clientes institucionales acceso a bitcoin y criptoactivos.

El hecho de que el Sr. Fink esté entusiasmado con la tecnología no significa que esté entusiasmado con el ecosistema en general. Él cree que la mayoría de las criptomonedas, tal y como existen hoy en día, no sobrevivirán.

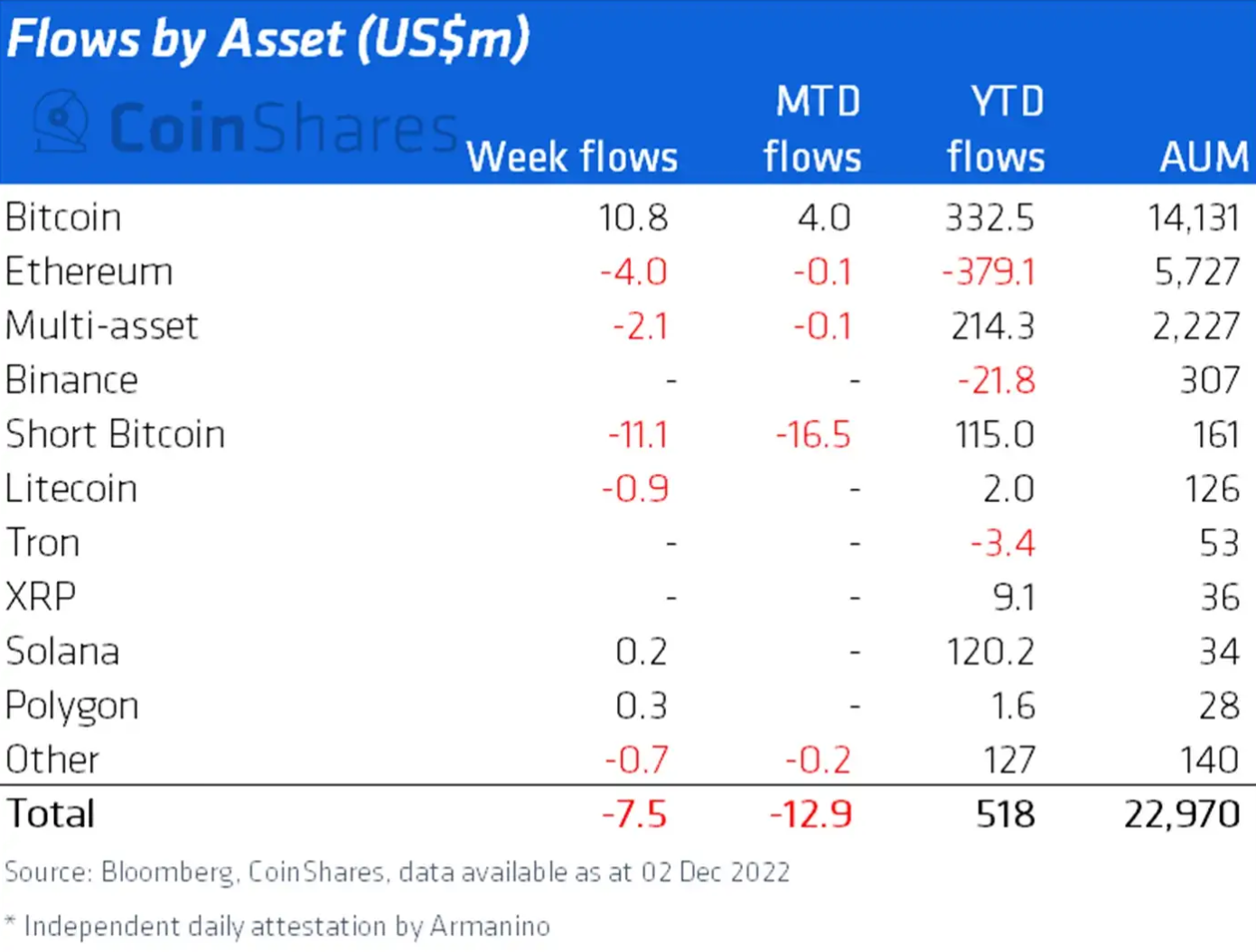

Más allá de los titulares, los fondos de Ethereum han visto 3 semanas consecutivas de salidas, la más reciente con un flujo de USD 4 millones saliendo de los fondos.

Los analistas de Coinshares sugieren que lo que podría estar causando el sentimiento negativo es la incertidumbre en torno a la capacidad de descapitalizar o "unstake" Ethereum. Un aspecto clave a tener en cuenta sobre la actualización de la Prueba de Participación es que los que poseen Ethereum pueden capitalizar o “stake” en Ethereum para ganar intereses, pero todavía no pueden descapitalizar o “unstake", lo que significa que es una calle de un solo sentido en este momento. Sin embargo, es probable que continúe la reducción de riesgos en general, ya que Ethereum tuvo una subida significativa en relación con Bitcoin antes de la fusión.

Minería

El último ajuste de dificultad, que entró en vigor anoche, redujo la dificultad minera en un -7,44%. Ha sido un ajuste bien recibido por la comunidad minera, la mayor parte de la cual está operando con balance negativo en estos momentos.

A los niveles actuales, un Antminer S19j Pro, una de las mejores máquinas de última generación producidas por Bitmain, genera aproximadamente 79 dólares en ingresos mensuales, y a una tarifa eléctrica industrial media de EE.UU., consume 82 dólares al mes sólo en energía. Esto significa que, incluso con el ajuste actual, la mayoría de los mineros en los EE.UU. están operando muy devaluados.

Una vez más, no sería sorprendente ver una consolidación en este espacio en las próximas semanas y meses.

En esta semana

La semana que tenemos por delante será relativamente ligera en cuanto a datos y eventos. No hay discursos de la Fed esta semana, ya que los miembros se están preparando para su decisión del FOMC del próximo miércoles. Antes de la reunión de la Fed de la semana que viene, el martes también conoceremos la lectura de la inflación del mes de noviembre en EE.UU. Se espera que los mercados reaccionen a la lectura de la inflación y a la decisión sobre las tasas de interés anunciada por la Fed.

A continuación, un resumen de los eventos y los datos que podrían mover los mercados esta semana:

Viernes

08.30 AM EST - Índice de precios de producción de EE.UU.

Se avecina una gran semana, y como siempre, te mantendremos informado de cualquier noticia relevante a lo largo de la semana aquí mismo y en nuestra cuenta de Twitter.

_____________

Notice for U.S. Residents: Effective April 4, 2022, U.S. clients will no longer be able to earn interest on any newly deposited funds in their BTC and/or USDC Savings Accounts, where available; however, they will continue to earn interest on their pre-existing balances in their BTC and/or USDC Legacy Savings Accounts.

This article is intended for general information, educational and discussion purposes only, it is not an offer, inducement or solicitation of any kind, and is not to be relied upon as constituting legal, financial, investment, tax or other professional advice. This article is not directed to, and the information contained herein is not intended for distribution to, or use by, any person or entity in any jurisdiction or country where such distribution, publication, availability or use would be contrary to law or regulation or prohibited by any reason whatsoever or that would subject Ledn and/or its affiliates to any registration or licensing requirement. This article is expressly not for distribution or dissemination in, and no Ledn product or service is being marketed or offered to residents of, the European Union, the United Kingdom, the United States of America or any jurisdiction in Canada, and such product or service may only be marketed or offered in such jurisdictions pursuant to applicable laws or reliance on regulatory exemptions. A professional advisor should be consulted regarding your specific situation. Digital assets are highly volatile and risky, are not legal tender, and are not backed by the government. The information contained in this publication has been obtained from sources that we believe to be reliable, however we do not represent or warrant that such information is accurate or complete. Past performance and forecasts are not a reliable indicator of future performance. Any opinions or estimates expressed herein are subject to change without notice. This article may contain views or opinions of the author that do not necessarily reflect the opinions, standards or policies of Ledn. We expressly disclaim all liability and all warranties of accuracy, completeness, merchantability or fitness for a particular purpose with respect to this article/communication. Read our Disclaimers at https://ledn.io/legal/disclaimers