Escute A Nossa História 📺👇

Bitcoin

Os mercados comemoraram a leitura de inflação de 8,5% da semana passada nos EUA, que mostrou um crescimento de 0% mês a mês na taxa de inflação. O Bitcoin, ações e até ouro fecharam a semana no verde, com o dólar americano e os rendimentos do Tesouro despencando.

O mercado comemorou porque o Fed parece estar controlando a inflação. O Fed sinalizou que acabar com a inflação é sua prioridade número um, mesmo às custas do mercado de trabalho.

Embora a desaceleração da inflação seja motivo de comemoração, a leitura de um mês não deve ser extrapolada para significar que ainda estamos fora da floresta inflacionária.

Como Zoltan Pozsar, estrategista de taxas de juros do Credit Suisse, aponta em seu último estudo, os preços em uma economia são estabelecidos em termos de oferta e demanda.

A pandemia causou tanto um choque de oferta (redução da oferta) quanto um choque de demanda (aumento da demanda devido ao estímulo).

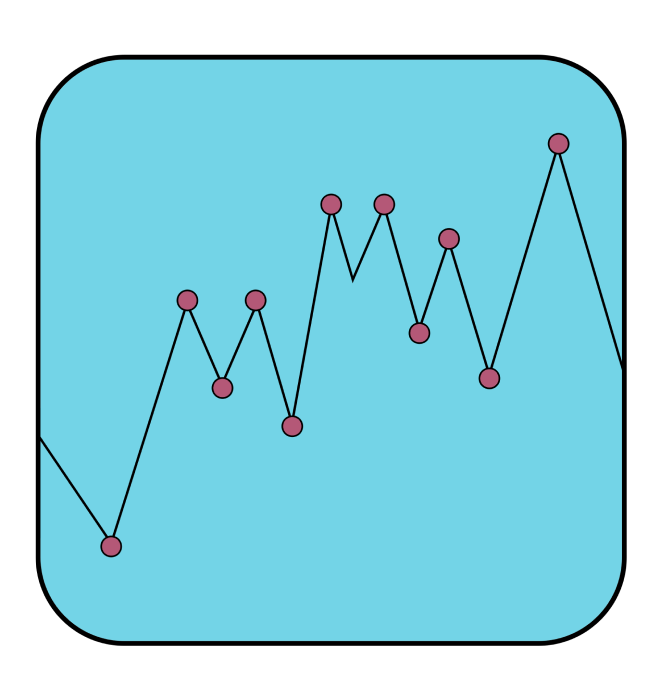

Isso faz com que os preços de equilíbrio de bens e serviços subam, conforme o gráfico acima.

Até agora tudo bem.

Agora, o sentimento atual no mercado é que o Fed será capaz de trazer a curva de demanda de volta para baixo. No entanto, o aumento das taxas de juros faz muito pouco para corrigir o lado da oferta das coisas. O governo não pode imprimir mais petróleo, ou mais pessoas para trabalhar em serviços.

Além disso, o cenário geopolítico pré-pandemia parecia muito diferente. Era um mundo em que a China produzia bens baratos para os EUA consumirem e onde a Rússia fornecia alegremente petróleo barato para a Europa. Ambas as dinâmicas ajudaram a manter o custo das mercadorias baixo. Na verdade, teve um impacto deflacionário para a economia dos EUA. Isso facilitou para os bancos centrais imprimir dinheiro e elevar os preços dos ativos.

O mundo de hoje parece muito diferente:

A Rússia agora está vendendo petróleo e gás para a Europa por um dólar alto, ameaçando com restrições de fornecimento para fins estratégicos. As tensões geopolíticas entre os EUA e a China estão aumentando, decorrentes das tarifas da era Trump à recente viagem de Nancy Pelosi a Taiwan.

Em outras palavras, o Fed pode resolver o lado da demanda da equação por meio das taxas de juros e da política fiscal, mas o lado da oferta da equação é imprevisível - e agora nas mãos dos políticos, mais do que dos bancos centrais. Isso pode levar a pressões inflacionárias contínuas impulsionadas por restrições do lado da oferta.

Como isso pode afetar o bitcoin?

Nesse cenário, o Fed pode ter que manter as taxas de juros relativamente altas para manter a inflação sob controle. No entanto, também terá de tomar medidas para aumentar a oferta de bens e serviços sem depender de parceiros comerciais internacionais. Isso pode levar a uma série de projetos de infraestrutura e incentivos financiados com recursos fiscais para reacender o setor manufatureiro local nos EUA.

Da mesma forma, países como China e Rússia terão que buscar novos compradores para seus bens e serviços – e podem tentar incentivar suas economias locais. Como exemplo, o banco central chinês anunciou recentemente uma queda surpreendente nas taxas de juros para estimular sua economia.

Independentemente do caminho escolhido, os bancos centrais terão, sem dúvida, que imprimir novo dinheiro (seja para estimular sua economia local, ou para diminuir o valor de sua moeda para tornar suas exportações mais atraentes para compradores internacionais).

Como abordamos aqui extensivamente, o bitcoin tem uma correlação positiva com a taxa de crescimento da oferta monetária global.

Para resumir, embora as razões para imprimir possam mudar, o fato é que os bancos centrais terão que ligar a impressora novamente mais cedo ou mais tarde para estabilizar suas economias. Pode ser uma viagem acidentada daqui até lá, mas todos os caminhos levam à impressora - e a impressão historicamente leva a preços mais altos do bitcoin.

Como nota de despedida, deixamos uma rápida atualização sobre a Argentina, onde o Banco Central recentemente elevou sua taxa de juros para 69,50% em um esforço para reduzir a inflação.

E, novamente, da Nigéria - onde a inflação atingiu um novo recorde de 19,64% com base em dados oficiais. A taxa de inflação real é provavelmente muito, muito maior.

S&P 500

À medida que a temporada de resultados do segundo trimestre chega ao fim - as empresas relataram resultados relativamente fortes, e o S&P agora subiu mais de 10% durante as últimas 4 semanas consecutivas. Os mercados de ações também comemoraram a leitura da inflação da semana passada para julho - estendendo seu rali.

A grande questão nas mentes dos investidores é - este é um rali de mercado em baixa? ou estamos indo mais alto a partir daqui?

Embora não tenhamos uma bola de cristal e não possamos responder diretamente à pergunta, _podemos_ ver como os investidores institucionais vêm se posicionando ultimamente.

Primeiro, vamos olhar para o índice de fluxo Bloomberg Smart Money - que acompanha os primeiros 30 minutos e os últimos 60 minutos de negociação. O pensamento é que os primeiros 30 minutos de compra costumam ser compras emocionais, principalmente por clientes de varejo. E os investidores institucionais esperam até a última hora de negociação para colocar seus negócios quando há menos “ruído” no mercado.

Este indicador atingiu seu nível mais alto em 2 anos. A última vez que esteve nesse nível foi quando o S&P 500 estava rompendo suas máximas anteriores, dando início a uma grande alta no mercado de alta.

Em segundo lugar, temos o indicador Bank of America Bull & Bear, que está em seu nível mais baixo (extremamente baixista) há 9 semanas consecutivas.

Como o renomado macroinvestidor Dan Tapiero aponta, quando todos já estão no máximo de baixa, muitos reduziram suas carteiras ao máximo e não há mais muito que possa ser vendido.

Conforme evidenciado acima, existem alguns indicadores que sinalizam que os investidores institucionais estão começando a voltar ao mercado.

Isso também é consistente com a notícia de que a Berkshire Hathaway vem investindo continuamente nesse mercado volátil.

Embora os investidores institucionais não sejam conhecidos por apostas de curto prazo, Buffett é conhecido por ter o melhor histórico de investimentos de longo prazo nas ruas.

Ouro

O ouro teve outra semana forte na semana passada devido à leitura da inflação dos EUA. Nas últimas 4 semanas, o ouro subiu mais de 5% - como a fraqueza do dólar americano e as tensões geopolíticas forneceram um vento favorável.

O preço do ouro continuará a ser impactado pela taxa de juros e inflação dos EUA. Isso continuará a atuar como um vento contrário enquanto o Fed estiver em uma missão para aumentar as taxas de juros e a inflação cair. Estes 2 eventos melhoram o retorno real do dólar americano, tornando-o mais forte e adicionando pressão contrária ao ouro.

No entanto, o ouro pode obter um inesperado vento favorável da China, onde o banco central acabou de fazer um corte surpresa na taxa de juros para estimular sua economia. Ao contrário dos EUA, o corte das taxas tornará o Yuan mais fraco - levando os investidores a proteger o valor de suas economias e tornando mais atraentes opções como manter o ouro.

O próximo catalisador do ouro provavelmente será a ata da reunião do FOMC desta quarta-feira, onde mais detalhes sobre os planos do Fed podem ser revelados.

DeFi

No espaço DeFi, o Ethereum continua seu espetacular movimento ascendente fechando a semana com +8,52% em relação ao BTC, enquanto o DeFi Index levou uma porrada e teve um desempenho inferior ao BTC e ao ETH.

A empolgação da comunidade Ethereum teve um motivo especial nos últimos dias, após a fase final de testnet, Goerli ter tido uma transição bem-sucedida para a Proof of Stake o e confirmou que o Merge deve ocorrer por volta de 15 de setembro, a depender do hashrate:

A rede de testes Ethereum Goerli representa a terceira e última etapa antes da tão esperada transição.

Apesar da onda de notícias positivas recentes para o Ethereum, tivemos mais desenvolvimentos em relação às sanções impostas pelo OFAC a endereços relacionados ao Tornado Cash, conforme abordado aqui na semana passada:

Vários aplicativos DeFi tiveram problemas depois que os usuários foram banidos de acessar plataformas como Aave, Uniswap, Balancer, etc.

Esta lista de endereços que foi implementada envolve a TRM Labs, uma empresa de compliance que oferece serviços para dApps por meio de uma API.

Justin Sun, o fundador da blockchain Tron foi um dos primeiros a relatar o incidente:

Embora o problema pareça já estar resolvido, conforme relatado por diferentes membros da comunidade DeFi que minimizou a situação como sendo apenas um problema de front-end, as sanções do Tornado Cash estão destacando uma dura realidade no DeFi - ou seja, a maioria das plataformas, contratos inteligentes e projetos não são realmente descentralizados. A maioria dos projetos “descentralizados” correu para bloquear e restringir os endereços sancionados, assim como as entidades centralizadas e em conformidade com as regras atuais tiveram que fazer.

No campo das stablecoins, outra stablecoin algorítmica não conseguiu manter seu peg depois que a Acala Network relatou um bug sério encontrado em seu protocolo:

A plataforma de DeFi baseada na Polkadot relatou o bug no pool de liquidez iBTC-aUSD recém-implantado no protocolo, com perdas que podem chegar a US $10 milhões, embora ainda não confirmadas oficialmente pelos membros da equipe de Acala.

Mineração

Na frente de mineração, a Antalpha, com sede em Cingapura, juntamente com a Bitmain e a Antpool como parceiras, apresentou um novo produto de empréstimo para mineradores em um esforço para ajudá-los a se manter à tona durante a atual desaceleração do mercado.

Diz-se que os novos empréstimos serão emitidos sob um acordo de co-empréstimo com outros financiadores. Eles também terão como alvo as principais saídas de caixa do minerador, por exemplo os custos de eletricidade.

Como abordamos na seção de mineração BEC da semana passada, os mineradores têm quase US $4 bilhões em empréstimos pendentes garantidos por ASICs. Que caíram de valor junto com o preço do Bitcoin, pressionando os balanços dos mineradores alavancados.

Como exemplo, a mineradora pública Core Scientific apresentou um S1 na SEC na semana passada, revelando uma nova emissão de 70.289.880 ações, enquanto a mineradora procura maneiras adicionais de levantar capital e financiar operações durante um mercado em baixa.

Essa semana

Na seção “O que está por vir” de hoje, queríamos compartilhar nossos pensamentos sobre a recente inclusão do contrato inteligente Tornado Cash na lista OFAC de entidades sancionadas.

Antes de começarmos, acreditamos que as pessoas têm direito à privacidade - tanto na vida pessoal quanto na financeira. Por mais impopular que o pensamento possa ser, encontrar o equilíbrio certo entre privacidade e segurança é uma tarefa difícil para um governo ou regulador.

Em resumo, o Tornado Cash era um serviço que as pessoas podiam acessar para ofuscar a origem e o destino dos ativos que foram enviados ao serviço. Ele havia sido usado por pessoas normais e grupos de hackers conhecidos associados a grandes ataques.

Depois que o governo dos EUA incluiu o contrato inteligente Tornado Cash e seus endereços ethereum na lista, todas as empresas compatíveis que atendem clientes dos EUA tiveram que cumprir e garantir que não atenderiam ou interagiriam com nenhum dos endereços listados.

O que aconteceu depois foi talvez mais surpreendente para a comunidade financeira descentralizada ("DeFi") do que a própria sanção. Muitos dos projetos DeFi mais populares correram para restringir as transações com os endereços e com qualquer pessoa que tenha feito transações com esses endereços - impactando muitos de seus clientes.

Muitos protocolos DeFi foram construídos com base na ideia de que “contratos inteligentes não podem ser policiados”, que seu código era “imparável” e que operaria além do alcance e das restrições dos reguladores.

A realidade é muito diferente. Muitos protocolos DeFi receberam investimentos de fundos de investimento sediados nos EUA, têm fundadores e equipes sediados nos EUA. O verniz da descentralização está desaparecendo lentamente, e os contratos inteligentes em compliance restantes serão efetivamente entidades totalmente compatíveis com as mesmas obrigações e restrições que outras exchanges centralizadas.

Estamos no início de uma nova era em DeFi - que resultará em "finanças em conformidade” e "finanças obscuras”. Essa tendência começou no início do ano passado com a introdução de restrições de KYC e IP no DeFi. Os participantes do campo de "finanças em conformidade” terão as mesmas responsabilidades e obrigações, sejam eles um contrato inteligente ou uma entidade totalmente centralizada.

Inevitavelmente, “dark finance” também surgirá – será uma série de contratos e protocolos verdadeiramente descentralizados, com fundadores anônimos, sem grandes investidores, tokens que não podem ser vendidos a investidores em mercados regulamentados e sem equipe de marketing centralizada.

Para encerrar, essa sanção ao Tornado Cash não significa que o DeFi esteja morto e certamente não significa que esse problema esteja relacionado ao Bitcoin ou que o Bitcoin esteja quebrado. As empresas de ativos digitais têm bases de clientes globais. A regulamentação nos mercados de investidores abrirá as portas para novos clientes - alimentando o crescimento das empresas do setor e permitindo que elas continuem resolvendo um problema global: acesso a uma moeda estável e serviços financeiros.

Agora, aqui estão os ganhos e anúncios que podem movimentar os mercados na próxima semana:

Terça-feira

8h30 EST - Índice de Preços ao Consumidor do Canadá

Relatório de Ganhos: Walmart, Home Depot

Quarta-feira:

8h30 EST - Vendas no varejo dos EUA (previsão de queda significativa para 0,1%)

9h30 EST - Discurso do Fed - Michelle Bowman

14:00 EST - Atas da Reunião do FOMC

14h30 EST - Discurso do Fed - Michelle Bowman

Relatório de Ganhos: Cisco Systems, Target

Quinta-feira:

8h30 EST - Reivindicações de desemprego iniciais e contínuas (EUA)

13h20 EST - Discurso do Fed - Esther George, presidente do Fed de Kansas City

13h45 EST - Discurso do Fed - Neel Kashkari, presidente do Fed de Minneapolis

Sexta-feira:

21:00 EST - Discurso do Fed - Tom Barkin, presidente do Fed de Richmond

Temos uma grande semana chegando e, como sempre, manteremos você informado sobre todas as notícias relevantes ao longo da semana aqui e em nossa conta do Twitter.

Went on CNBC to discuss Ledn's strategy to navigate the current crypto winter and what makes us different in the market.

— Ledn (@hodlwithLedn) August 11, 2022

Thank you for having us @CNBC @PippaStevens13

> https://t.co/igSHwbNjCX pic.twitter.com/c6mzCcf32n

Leais as nossas Isenções Legais aqui: www.ledn.io/legal/pt/legal-disclaimers

About the author

Mauricio Di Bartolomeo

Mauricio is the co-founder and Chief Strategy Officer of Ledn.io. He grew up in Venezuela where he and his family learned about Bitcoin. Now based in Canada, Mauricio holds HBA and MBA degrees from the Richard Ivey School of Business in London, Ontario in Canada.

%20-%20BEC_CTA_B2X.jpg)